任意後見は万が一に備えるための保険?

人生100年時代。いつまでも元気でいたいと誰もが思いますが、人間誰しもいつ病気になったり災害に遭ったりするかはわかりません。そのために生命保険や火災保険、地震保険といった保険商品があります。これらはいざという時の出費に備えるものですが、いざという時に必要になるのはお金だけではありません。

例えば認知症。認知症の有病率は80代で5人に1人、90代では2人に1人とも言われます。いくら出費に備えて保険に入っていても、その請求手続きができなかったり、金銭管理ができなかったりすれば、何のための保険か分からなくなってしまいますね。

そんなときのために備える保険の役割をしてくれるのが「任意後見契約」です。今回はこの任意後見についてご紹介します。

なぜ任意後見は保険なのか?

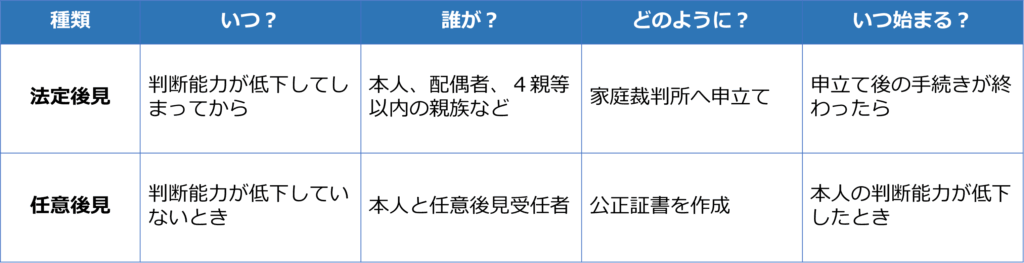

成年後見には「法定後見」と「任意後見」があります。その2つを比較したのが上の表です。実際には様々な手続き等が必要にはなりますが、分かりやすいように簡単にまとめています。

大きな違いは「いつ?」のところです。法定後見は認知症等で判断能力が低下してしまってから手続きを行います。一方で任意後見はまだそのような状態でないときに手続きを行います。ここが「任意後見は保険」という理由です。

つまり、今時点では問題はないけれど、将来私の判断能力が低下したときのために後見人という保険をかけるイメージです。

オーダーメイドの保険

生命保険には先進医療など様々な特約があります。基本契約と特約を組み合わせて、その人が必要とする保障が受けられるようにしますが、任意後見も同じです。

具体的には自分の後見人になる人(任意後見受任者といいます)と、後見人にお願いする内容を決めて、公正証書で契約書を作成します。法定後見の後見人は包括的な代理人として様々な手続きを行いますが、任意後見人の場合はあくまでも契約した内容に沿って手続きを行います。

任意後見だけでは不十分な場合も

ここまで説明したように、前もって自分でお願いしたい人やお願いしたい内容を決められる任意後見ですが、実際に後見人が活動を始めると「できること」「できないこと」があります。

先ほども説明したとおり、任意後見人は契約した内容に沿って手続きをしますので、契約にないことはできません。また、法定後見の後見人にはある「取消権」が任意後見人にはありませんので、万が一本人が内容を理解しないままに高額な契約をしてしまった場合などに、取消ができない可能性もあります。

このような場合には、任意後見人が法定後見の申立てを行い、任意後見から法定後見に切り替える必要があります。

保険は「使わずに済んだ」が一番

ここまでの内容をまとめると、

- 任意後見は将来の判断能力低下に備える保険のようなもの

- お願いする人や内容は自分で決めることができる

- 任意後見だけではカバーできないこともある

となります。3つめの「カバーできないこともある」というところが気になる方もいるかと思いますが、これは例として挙げている生命保険や火災保険なども同じです。

どんなに特約をつけても想定外のことが起きる可能性はありますし、そもそも特約をつければつけるほど保険料が高くなり、家計の負担となってしまいます。

そして、生命保険も火災保険も万が一の備えであって、保険を必要とする状況にならないことが一番です。任意後見もこの点は同じではないでしょうか。

100%の安心を手に入れることはできませんが、自分の希望で将来の不安に備えることができる任意後見は大きな安心材料になります。当事務所では任意後見の手続きもサポートいたしますので、少しでもご興味がありましたらお気軽にお問い合わせください。